Глава 4. Электронная налоговая отчетность: особенности взаимодействия с ФНС

В очередном выпуске серии статей «Бухгалтер и электронный документ» рассмотрим подробнее процедуры проведения камеральной и выездной налоговой проверок, если в компании электронный или смешанный (бумажный и электронный) документооборот.

В прошлых главах мы с вами уже познакомились с такими вопросами, как подключение к оператору электронного документооборота (ЭДО), применение электронной подписи и работа с электронными бухгалтерскими документами. В этом выпуске серии статей «Бухгалтер и электронный документ» рассмотрим подробнее процедуры проведения камеральной и выездной налоговой проверок, если в компании электронный или смешанный (бумажный и электронный) документооборот.

Представление электронных документов в ходе камеральной налоговой проверки

В конце каждого отчетного периода, как известно, организации представляют в налоговую инспекцию декларации и другие документы, на основе которых и проводится камеральная налоговая проверка. В рамках камеральной проверки налоговый орган может направить в организацию требование о представлении некоторого комплекта документов.

На сегодняшний день существует два варианта представления налоговой отчетности: бумажный и электронный. Если ваша компания ведет свой документооборот исключительно в бумажном виде, то весь процесс – от получения требования до представления документов в налоговую – происходит «по старинке». Другое дело, если у вас неоднородный архив – часть документов в электронном виде, а часть в бумажном. Нужно ли распечатывать электронные документы, перед тем как отправить в ФНС?

|

Согласно ст. 93 Налогового кодекса РФ, для отправки в ФНС допускаются как документы, изначально созданные в электронном виде с использованием электронной подписи, так и сканы документов, подписанные электронной подписью. Стоит отметить, что ФНС определяет порядок истребования электронных документов и порядок их представления налогоплательщиками. |

Как представлять документы в ФНС зависит от того, в каком виде пришло требование. Если требование пришло по почте, то электронные документы выгружаются из учетной системы или сервиса обмена, распечатываются, заверяются подписью и печатью. В том случае, если требование пришло через оператора ЭДО (провайдера электронного документооборота), то:

- Бумажные документы сканируются и переводятся в форматы .TIF или .JPG. В эти же форматы переводятся все электронные документы, кроме тех, что создавались по форматам ФНС.

- Электронные документы в утвержденных ФНС XML-форматах просто выгружаются из учетной системы или из системы оператора электронного документооборота.

Далее формируется опись, и к ней прикрепляются все необходимые документы. Весь пакет подписывается квалифицированной электронной подписью и отправляется непосредственно в налоговую инспекцию через оператора ЭДО, с помощью которого сдается отчетность в ФНС.

Представление электронных документов в ходе выездной налоговой проверки

Сразу стоит отметить, на сегодняшний день не существуют каких-либо особых нормативно правовых актов, которые регулируют порядок проведения выездных налоговых проверок (ВНП) в организациях с электронным документооборотом. Поэтому налогоплательщикам следует ориентироваться на НПА, которые применяются для бумажного документооборота. Согласно письму ФНС от 25.07.13 № АС-4-2/13622@ «О рекомендациях по проведению выездных налоговых проверок» проверка документа предполагает:

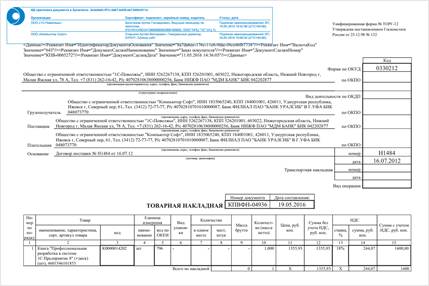

- Визуальное изучение документа на предмет наличия всех необходимых реквизитов.

- Оценку правильности подсчетов и всех суммовых показателей в первичных документах, учетных регистрах и отчетных формах.

- Правовую проверку документов на соответствие нормам законодательства.

- Проверку достоверности предоставляемых сведений о произведенных хозяйственных операциях.

Если в организации электронный или смешанный документооборот, то налоговому инспектору должны быть представлены программные и технические средства для проведения процедуры налоговой проверки. Что это значит?

В ходе ВНП налогоплательщику следует предоставить инспектору компьютер, на котором должны быть установлены в первую очередь средства просмотра документов. Для просмотра неформализованных документов в форматах .DOC(X), .XLS, .PDF, .JPG, .TIFF используются вполне привычные и распространенные программы. Но, например, электронные счета-фактуры имеют формат .XML, каким образом просматривать их?

Налогоплательщик может показать документы прямо в информационной или учетной системе, с которой непосредственно работает.

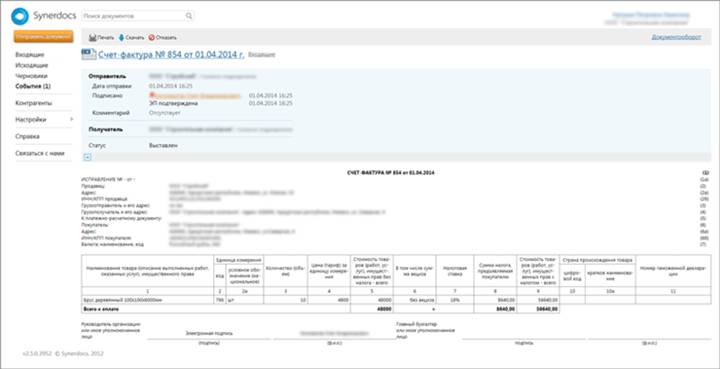

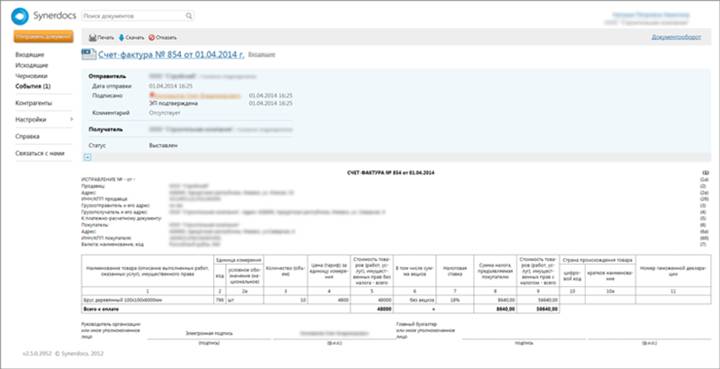

Просмотр документа в веб-клиенте оператора ЭДО

Другой вариант – сохранить XML-документ в формате .PDF, однако в этом случае невозможно проверить электронную подпись. В таком случае, можно предоставить XML-файл с электронной подписью и непосредственно PDF. Это позволит проверить электронную подпись, соответствие документа форматам ФНС, наличие необходимых реквизитов и правильность подсчетов.

И, наконец, можно показать документы в системе оператора ЭДО. Но первый и последний варианты чреваты тем, что инспектор может получить доступ к другим документам.

Кроме того, на компьютере или ноутбуке, предоставленном инспектору должно быть установлено средство криптографической защиты информации (СКЗИ) и средство просмотра информации об электронной подписи. Это может быть специализированное ПО, информационная или учетная система налогоплательщика или система оператора ЭДО, в том числе и веб-клиент.

Так, каким же образом удобнее всего предоставить налоговому инспектору доступ к документам?

|

Мы советуем предоставить инспектору отдельный компьютер, на котором будут установлены средства просмотра документов и СКЗИ. Для просмотра формализованных документов и информации об электронной подписи мы рекомендуем использовать веб-клиент оператора ЭДО, через который велся обмен с контрагентами. Конечно, есть риск того, что инспектор может увидеть другие документы, которые не относятся к проверке. В этом случае вы можете обратиться к оператору ЭДО и спросить его, есть ли функциональность, позволяющая создать отдельного пользователя, которому будут доступны только указанные администратором документы, или другие подобные варианты, которые позволят показать только те документы, которые указаны проверяемой организацией. |

Вместо заключения

Электронный документооборот в компаниях – уже далеко не редкость на сегодняшний день. Все большее количество организаций сталкиваются с электронными требованиями о представлении документов в налоговую инспекцию. Среди главных плюсов электронного представления документов стоит выделить упрощение и сокращение времени на формирование комплекта истребуемых документов, а также сокращение времени самой проверки со стороны налоговой инспекции. Да, все это применительно к камеральной налоговой проверке. Практика проведения выездной налоговой проверки при ЭДО в организации сегодня крайне мала, и хорошо, скажут бухгалтеры. Законодательная основа для процедуры проведения ВНП только создается, поэтому прислушивайтесь к рекомендациям экспертов. И пусть ВНП обойдет вас стороной.

В следующей главе

В пятой главе «Бухгалтер и электронный документ» мы ответим на вопросы о хранении электронных документов: специфика хранения, важные требования к электронным архивам и, конечно, обеспечение юридической силы.

Читать дальше

Глава 1. Бухгалтер и электронный документ.

Глава 2. Бухгалтеру об электронной подписи.

Глава 3. Электронные документы - факты, законы и важные нюансы.

Глава 4. Электронная налоговая отчетность: особенности взаимодействия с ФНС.

Глава 5. Хранение электронных документов: где и как.

Глава 6. Что такое роуминг электронных документов.

Больше материалов для бухгалтера на ECM-Journal.

Источник: Klerk.ru

Комментарии 0